Paso a paso para consultar Datacrédito gratis

La economía y las finanzas personales hacen parte de las principales preocupaciones de los colombianos, por eso le contamos, paso a paso, cómo puede consultar gratis sus reportes en Datacrédito.

Esta empresa, de la multinacional Experian, permite la consulta de la historia crediticia en Colombia a través de su plataforma en línea, en la cual el ciudadano debe crear un perfil de usuario para poder acceder a ese historial.

De esta manera, se brindan comodidades a los usuarios sobre su información financiera, de manera gratuita y sencilla (aunque también hay una opción de pago para acceder a servicios ‘premium’).

Conocer el perfil crediticio, el puntaje y poder consultar Datacrédito gratis dejó de ser un problema para quienes realizan solicitudes de créditos o buscan obtener una nueva línea telefónica a su nombre. Atento al paso a paso para hacer dicha consulta.

¿Cómo consultar Datacrédito gratis?

Aunque en Colombia existen varias centrales que recopilan o registran la información crediticia de las personas (cuentas en entidades financieras y de crédito, saldos pendientes, detalles de comportamiento ante responsabilidades financieras, etc.), la más popular de ellas es, sin duda, Datacrédito Experian.

Para consultar su reporte o historia crediticia en la plataforma en línea de esa empresa, se debe crear una cuenta en ‘Mi Datacrédito’. Para ello y para acceder a dicho historial, siga este paso a paso:

- Ingrese a este enlace, que lo llevará a midatacredito.com.

- Haga clic en el botón amarillo con el enunciado ‘Regístrate aquí’ (zona superior izquierda de la página).

- Seleccione su tipo de documento e ingrese su número de identificación.

- Pulse el botón ‘Continuar’.

- Registre sus datos personales, como su primer nombre y primer apellido, dirección de correo electrónico y número de celular.

- Dele clic al botón ‘Crear contraseña’.

- Se desplegará una ventana para que constate que los datos ingresados sean correctos. Presione ‘Confirmar’.

- Ingrese una contraseña para la cuenta que va a crear en ‘Mi Datacrédito’. Tenga presente que esta clave debe incluir al menos 8 caracteres, combinación entre mayúsculas y minúsculas, un número y un carácter especial.

- Lea y acepte los términos y condiciones de uso del servicio.

- Seleccione el botón ‘Registrarme’.

- Revise el correo electrónico que registró e ingrese, al sitio web de ‘Mi Datacrédito’, el código que le enviaron.

- El sistema también podría pedirle que ingrese un código que llega al número de celular registrado.

- Luego de seleccionar la opción ‘Ingresar’, acceda a su perfil en ‘Mi Datacrédito’. Allí podrá revisar su historia de crédito con las cuentas o servicios financieros que tiene activos y los que ya ha cancelado en entidades que reportan a Datacrédito.

Tenga presente que en ‘Mi Datacrédito’ también puede consultar información más específica como el puntaje de su historia de crédito, hacer un diagnóstico de su perfil crediticio y descargar su historial, pero este es un servicio especializado por el que se debe pagar.

Datacrédito: ¿cuánto tiempo dura un reporte negativo?

En Datacrédito Experian, al igual que en otras centrales de su tipo, diversas entidades financieras y de crédito, bancos u otras empresas en las que se adquieren responsabilidades de pago, reportan las obligaciones y ciertos movimientos de los titulares de esas cuentas, lo cual genera un historial personal.

Este registro es utilizado para determinar si una persona es apta o no para recibir un crédito e incluso evaluar las condiciones de ese préstamo (tasa de interés, plazo y monto a desembolsar, etc.), a partir de lo cual se puede decir que el historial o vida crediticia de una persona puede ser negativo o positivo.

Así las cosas, un historial positivo indica que una persona tiene comportamientos de pago puntuales y responsables, lo que reduce el riesgo de incumplimiento en la deuda u obligación que va a adquirir ante la entidad a la cual solicita el crédito o servicio.

Por el contrario, un historial crediticio negativo reduce las probabilidades de que una solicitud sea aprobada.

Gracias a la Ley de Habeas Data, cuando una persona tiene un reporte negativo en centrales de riesgo, esa información tendrá que ser borrada una vez cancela sus deudas, esto teniendo en cuenta que:

- Si cancela la deuda en menos de dos años, el tiempo para borrar la información será el doble de lo que duro reportado. Por ejemplo, si paga a los 4 meses de estar reportado, 8 meses luego del pago se borraría su reporte.

- Cuando el pago se haga luego de dos años de estar reportado, el reporte tardará en ser borrado 4 años luego del pago.

Datacrédito: ¿cómo consultar gratis si tengo un historial negativo?

- Ingrese al portal www.midatacredito.com.

- Inicie sesión con su número de cédula y contraseña.

- Si aún no tiene cuenta o perfil de usuario, regístrese brindando los datos que le solicita la plataforma para validar su identidad.

- ¡Listo! Una vez ingrese, puede revisar su historial crediticio, comportamiento financiero, portafolio de productos y nivel de endeudamiento.

¿Qué desventajas tiene un reporte negativo en Datacrédito?

La desventaja más grande de tener un historial negativo en Datacrédito u otra central de riesgo es que no le otorgarán fácilmente créditos, puesto que estará reportado como una persona con baja responsansabilidad en el cumplimiento de sus deudas.

- El reporte negativo en Datacrédito también puede llegar a perjudicar la adquisición de subsidios que a su vez requieren de un préstamo o crédito hipotecario.

- Por otro lado, empresas que prestan servicios de internet y telefonía celular, entre otras, también se fijan en estos reportes para aceptar a sus clientes.

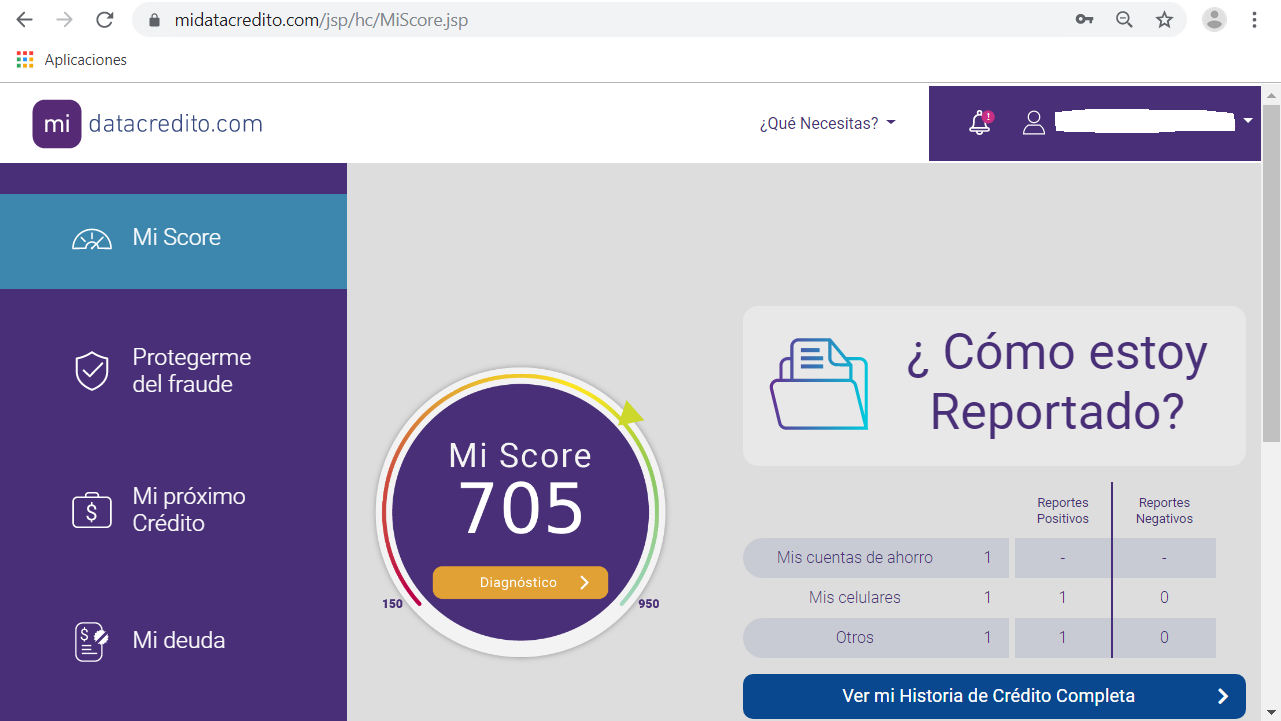

¿Para qué me sirve conocer mi puntaje en Datacrédito?

Su puntaje en Datacrédito se construye a partir de la cantidad de productos financieros que tiene a su nombre y lo puntual que sea con sus pagos.

Por eso, si empieza a incumplirlos, su puntaje se afectaría negativamente y esto puede influir en las oportunidades de que le aprueben un préstamo.

¿Qué puedo hacer para subir mi puntaje en Datacrédito y otras centrales de riesgo?

- Póngase al día con sus deudas.

- Pague sus cuotas siempre en la fecha límite o antes si es posible.

- No se endeude demasiado.

- No adquiera tarjetas de crédito que no vaya a usar.

- Cuando adquiera créditos, sea puntual en los pagos y siempre tenga en cuenta su nivel de endeudamiento.